資料提供~公的医療保険の持続可能性に対応した公費のあり方に関する調査研究~

こんにちは、札幌のかかりつけ医&在宅医@今井です。

ネットで空き時間で情報収集していたら健保連のHPで面白い資料を見つけました。公的医療保険の持続可能性に関しての資料です。特にP105~の第5章の結論の部分が面白い資料となっていますので是非一読してみてください。かなりマニアックですので興味ある人は少ないと思いますが・・・

健保連から

公的医療保険の持続可能性に対応した公費のあり方に関する調査研究【全文】

以下P105以下の部分のみ抜き出します。10分程度で読了可能だと思いますよ。自分が気になった部分は赤文字にしてみます。

第5章 今後の医療保険財政のあり方

1.保険料と公費の役割の明確化

現状の公的医療保険制度の問題として、前述の通り、保険機能と所得再分配機能が混然としている点について指摘がある。ここで明確にしておく必要があると思われるが、応能負担による保険料とすることで強制加入の実効性を持たせ、結果的に、同じ保険集団内で所得再分配機能が働くことは制度創設時から容認されてきた。ただし、医療保険においては給付との牽連性も考慮され、応益的な観点からも保険料については賦課上限額が設定されている。

財政学・経済学の観点から現行制度をマクロ的に捉えると、保険者間・制度間における費用負担調整を巡る問題として保険機能と所得再分配機能とが混在しており、本来の形、すなわち、保険料は保険機能で、公費は所得再分配機能で、と明確に役割を分ける必要性が指摘されている。この考え方では、保険料は「リスクに見合った保険料」とすべきであり、まずは「リスクに見合った保険料とはいくらなのか」を“見える化”する必要があるということになる。所得再分配にあたる部分を保険料ではなく公費(税財源)を投入することで、結果的に、高所得者の負担総額(保険料+税)が高く、低所得者の負担総額(保険料+税)が低くなってもよいが、公費投入の恩恵・効果が具体的に明らかになることが重要という考えである。

また、制度を実態に合わせ、医療保険の中に再分配機能が含まれているのであればそれを抽出、租税化し、課税ベースの広い所得税で賄うという考え方もある61。オランダでは、個人が加入している保険者に対して定額の保険料(応益部分にあたる)を払う。

また、個人は政府に対して所得比例の社会保険税を払う。これが制度間の財政調整に使われており、このオランダ方式をイメージした案である。

しかしながら、医療保険から所得再分配機能を抽出することは容易ではない。また、所得再分配機能に該当する部分を抽出でき、それをオランダのように社会保険税とした場合、保険料による保険機能部分は限られたものとなり、事業主の医療保険への責任・関与が薄れてしまう懸念がある。現在、事業主と保険者によるコラボヘルスが積極的に行われているが、こうした取組とも逆行する。仮に個人による社会保険税とした場合、現行の事業主負担分の財源をどう確保するのかという問題も残る。また、既に後期高齢者医療制度や国民健康保険、協会けんぽに投入されている公費(低所得者への保険料軽減措置に対する公費、給付費に対する定率の公費等)との関係をどう整理するのかという問題もある。

そもそも医療保険において所得再分配機能を同一保険集団外にまで求めることが妥当かどうかを考える必要があるが、現状をみれば、既に保険料で他制度への財政移転が行われており、結果として、保険者の自律的な財政運営に大きな影響を与えている。公的医療保険の持続可能性を高めるためには、渾然一体となってしまっている保険料と公費のそれぞれの役割を明確にし、扶助原理に基づき、本来、公費で賄うべきところに適切に公費が投入されるよう明確な根拠をもって求めていくことが必要である。なお、給付費に対する定率の公費投入など、その投入方法や投入額等についても妥当かどうか検証していくことが必要である。

2.負担の不公平問題の解消

世代間における自己負担や保険料負担の不公平問題はそれ自体解消すべき課題であるが、高齢者の自己負担や保険料負担を軽減するための、現役世代からの拠出金と関係しており、公費のあり方を考えるうえで前提となるものである。拠出金により、現役世代の保険料負担は大きくなっている。なお、4.で後述するように高齢者に適切な負担を求めることで、問題の多い拠出金の現役世代の負担も軽減される。

ところで、公的医療保険を含む「社会保険」について、社会保険の本質が理解されていないのか、あるいは意図的なものかは不明であるが、近年、「社会保険=共助」と単純に捉え、共助の範囲を拡大しようとする動きがみられる。しかし、社会保険は、加入者が疾病等のリスクに備え保険料を保険者に納め、保険事故が発生した場合に保険者から保険給付を受けるという、本来、「自助」を目的とした仕組みである。しかしながら、それが期せずして、同じ保険集団内、つまり「連帯」の範囲内で共助となる仕組みとなっており、そのことを正確にとらえる必要がある。

こうした社会保険の本質をとらえると、リスクに応じた保険料、あるいは応益的な保険料負担といった考え方もありうる。実際、医療保険においては、応能負担による保険料としながらも、保険料に上限額が設けられており、給付との見合いが考慮されている。

応能負担の保険料も、同じ保険集団内、「連帯」の範囲内であれば自然と受け入れられ、結果的に保険集団内での所得再分配機能も果たしてきた。

現下の状況をみると、健保組合の保険料収入の半分近くを前期高齢者納付金、後期高齢者支援金といった形で、保険集団外に拠出しているという実態がある。つまり、保険料が、現役世代から高齢者世代への一方的な財政移転の原資となっている。例え同じ所得であっても、現役世代から高齢者世代に対して支援がなされるという構造になっている。少なくとも後期高齢者医療制度は完全に独立した制度であり、現役世代との間に同一保険集団に属するといった「連帯」的な要素はない。この点、制度創設の経緯は別として、経済学的観点からは保険料で財政支援を行うことは適切ではないといえる。

今後も着々と、現役世代が減少し高齢者世代が増加するという人口構造の変化が進行していく中、現役世代の負担には自ずと限界がある。加入者が保険料を支払うのは制度に対する信頼、保険料についての納得があるからである。公的医療保険の持続可能性を高めるためには、加入者、国民、事業主等からの信頼を確保することが必要である。現行制度のままでは、世代間の不公平感が増すばかりであり、制度に対する現役世代からの支持が得られなくなる可能性が高い。中長期的には保険料と税のあり方の検討が必要であるが、少なくとも当面は、保険集団内の保険給付費より保険集団外である高齢者医療への拠出金が多くなることのないよう、制度的な歯止めをかける必要がある。

こうした世代間における負担の不公平問題を解消し、公的医療保険制度の持続可能性を高めることが喫緊の課題といえる。

3.社会保険と税制における歪みの是正

一定所得以上(課税所得 28 万円以上かつ年収 200 万円以上(単身世帯))の後期高齢者の窓口一部負担金を 2 割に引き上げる法案が 2021 年 6 月に可決され、世代間の負担のアンバランスが解消される一歩となったが、その対象基準となる年金収入の捉え方に問題があり、これは医療保険制度全体にも関係している。

年金税制においては、①遺族年金は非課税となっている、②現役世代の被用者に適用される基礎控除額と年金受給者における年金所得控除額が大きく異なっており、収入が同じであっても課税ベースの「所得額」が異なっている、③在職老齢年金受給者の場合、基礎控除と年金所得控除の両方が適用される等、所得税・住民税における課税ベースが年金受給者(高齢者世代)と現役世代とでは大きく異なっている。しかし、こうした年金税制上のゆがみが考慮されることなく、現状、医療保険における各種の判定基準(保険料賦課限度額、窓口負担、高額療養費)に使用する年収に用いられている。負担の公平化を図る観点からも、年金税制のゆがみや医療保険における年収の基準を早急に見直すことが強く求められる。

4.年齢によらない負担へ

現行制度では、年齢によって患者窓口負担(給付率)が異なる。後期高齢者の窓口一部負担金を 2 割に引き上げる法案が提出・可決されたが、そもそも、年齢により給付率を変えることに保険(給付)としての合理性は見いだせない上に世代間の不公平さを生む原因にもなっている。老人医療費無料時代からの軌道修正は政治的に困難な課題となっているのは承知しているが、高齢者を一律に「保護すべき対象者」と捉えることは高齢者の尊厳をも無視していることになり、適切ではない。

なお、現行の後期高齢者医療制度は社会保険とは言いがたく、“保険の擬制”であり、福祉的要素が大きい。財源についても加入者本人の負担割合が極めて低く、公費と現役世代からの支援金に大きく依存している。このことは結果的に給付水準に対する圧力となり、加入者である後期高齢者自身が必要な医療を受けられなくなるリスクをはらんでいる。こうしたリスクを高齢者自身がまずは認識する必要がある。現行のままでは、給付に対する効率化や医療費適正化のインセンティブも働かず、世代間対立を助長しかねない仕組みとなっている。こうしたことは高齢者自身も含め、現役世代、将来世代にとって不幸な制度と言わざるを得ない。将来的には、福祉的な対応は別途考慮するとしても、年齢による給付率の格差を見直し、一律 3 割負担を原則とし高額な自己負担については高額療養費で対応すべきではないか。なお、この高額療養費制度も年齢によって異なるが、原則、同じとすべきではないか。

後期高齢者医療制度における保険料負担についても、高齢者の増加と現役世代の減少の中で、高齢者の給付費に対する保険料負担割合を見直していくことも検討すべきである。また、様々な軽減措置がとられているが、後期高齢者の保険料軽減措置は国保と比較しても過剰となっている。こうした年齢による過剰な保護措置を地道に見直し、後期高齢者自身にも現役世代と同様に応分の負担を行うよう、制度の見直しが必要である。

その上で、前述の年金税制の歪みを是正し、年齢に限らず、低所得者に対しては扶助原理に基づき公費による支援が必要である。保険料の負担能力がない低所得者への公費投入はその正当性も認められており、既に公費が投入されている。なお、公費投入に際しては制度単位・給付費に対する一律のものではなく、保険料負担時での個人に対する公費負担という考え方である。また、給付段階においても低所得者への配慮は必要であるが、保険料負担と窓口負担との関係で、過剰な配慮による弊害が生じないようにする必要がある。

後期高齢者自身の保険料・窓口負担の現行の仕組みを改め、高齢者自身の負担の適正化を図るとともに、医療費適正化のインセンティブや保険運営組織の機能が発揮できるようにすることが求められる。

後期高齢者の現役並み所得の者に対する給付費に対しては、制度的経緯から公費が投入されず、現役世代からの後期高齢者支援金がその分を負担している。前期高齢者の後期高齢者支援金についても現役世代からの納付金で二重に負担しており、このことが現役世代である被用者保険に過度な負担となっており、健全な保険運営を困難にしている。

また、後期高齢者支援金は国保では加入者数によるが、被用者保険では総報酬割となっており、特に健康保険組合の負担は重くなる仕組みとなっている。制度設計上、なぜ、現役並み所得の者について公費を投入しないのか根拠が曖昧なまま、現役世代からの支援金で補っている現行制度については見直しを行い、まずは高齢者自身の保険料で賄い、それでも賄えない場合は公費を適切に投入すべきである。

こうした前期高齢者納付金、後期高齢者支援金については法学的・経済学的視点からみても保険料ではなく税としての性格を持っていることは先に述べたとおりである。これについて、保険者としては、一定の範囲内であればこのまま保険料の中から拠出することについて是とするのか、あるいは社会連帯税のように租税代替化を図るべきとするのか慎重に検討しておく必要がある。

5.税財源確保の必要性と望ましい税財源

前述のように給付との牽連性を確保し後期高齢者の負担を見直してもなお、後期高齢者は増加することから、医療財源が不足することが予想される。特に、本来であれば公費を投入すべきところまで現役世代からの支援金で賄うというのは限界がある。いずれにしても人口バランスを考慮すると、現役世代からの“支援”には限界がある。

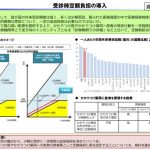

後期高齢者医療制度を存続させていくうえで、今後も公費投入は避けられない。国として制度に対する責任もあることから、国民が安心して生活できるよう、しっかりと財源を確保していくことが必要であるが、そのためには「第 2 章4.将来的な医療費と公費負担の見通し」で見てきたように、2040 年度までに 2018 年度と比べ GDP 比約 1%規模(14-16 兆円相当)での増税をせざるを得ない。加えて新型コロナウイルス感染症対応により多額の公費が投入されている中で、その財源をどのように確保すべきかは大きな課題である。

以下では経済学的視点から、高齢者医療制度の財源としての税財源の適格性を検討する。

(1)消費税

社会保険料は労働コストの増加要因であり雇用を阻害するという問題がある。社会保障費の企業負担は経営に大きな影響を与える。社会保険料は生産コストの増加につながるため、製品価格に転嫁されることになり、国際競争力に悪影響を与える。グローバル経済に対応するためには、法人税と合わせて社会保険料を考える必要がある。世界的な潮流は、法人税や社会保険料を抑えて消費税に転換している。消費税は生産活動を阻害せず、国際競争力に影響しないため望ましい税である。

公費負担の財源として相続税を用いるべきという議論もあるが、相続税で何兆円も税収を確保するのは困難であるため、量的なことを踏まえると、どうしても消費税に依存する必要がある。

消費税の特徴として、他の税に比べて経済活動に対する中立性が高いことが古くから理論的に指摘されてきた。小塩(2014)は、消費税は雇用抑制効果を生みにくく、年齢とは関係なく負担能力に応じた負担を求めることができる(消費支出から負担能力を事後的に観測し、消費水準に比例した負担を求めることができる)ことをメリットとして挙げている。また、Arnold et al.(2011)は経済成長に与える悪影響は、消費税の方が所

得税や法人税よりも小さいことを実証的に示している。

宮島(2008)は消費税のメリットについて批判的な検討を加えているが、島崎(2012)はそれを踏まえたうえで、財源調達力・安定性のほか、消費税は内国税であり国境調整が行われるため、輸出に負の影響を与えないことを理由に消費税の適格性を支持している。

なお、消費税については、しばしばその逆進性が指摘される。上村・足立(2015)では、税率の引上げ幅が大きいほど逆進性が高まることを確認している。

他方、土居(2010)は、生涯消費が生涯所得に比例的であることから、消費税負担も生涯所得に対して比例的であるとしている。また、大野ほか(2014)においては、ライフサイクルでみると消費税は累進的であるとしている。

これらの主張に対し、島崎(2012)は、消費税の逆進性を無視することはできないとした上で、消費税以外にも所得税等の税目や社会保障給付を組み合わせることの必要性を強調している62。

(2)所得税

鈴木(2014)は逆進性や景気への悪影響に加えて、安定財源でないこと、世代間格差是正効果が小さいことなど、そして、「一般消費税と賃金所得税の等価性命題63」を理由に消費税の社会保障財源としての適格性を批判し、相続税を安定財源として主張した。同様の主張としては岩田・八田(2003)等がある。

しかし近年、このような理解に対して行動経済学の観点から批判が加えられている。Blumkin et al.(2012)は、実労働実験によって、理論上同値となる所得税と消費税であっても、所得税の方が労働意欲を減退させ、労働供給を減少させる可能性を指摘している。

上村・足立(2015)は、所得税の所得再分配効果が逓減していることを示し、現行の所得控除には負の再分配効果があることを指摘している。したがって、所得控除を縮小し、税額控除へ移行することが望ましいとしている。同様に、土居(2015)も、高所得者ほど税負担軽減効果が大きくなる所得控除から税額控除への移行を主張している。

また、佐藤(2014)は広範な所得控除による賦課ベースの空洞化を批判し、広く薄い課税ベースの所得税の導入を主張している。森信(2015)は、金融所得が分離定率課税(国税 15%、地方税 5%)となっているために高額所得者の所得税負担率が低下すること等も挙げつつ、所得税による再分配効果の低さを指摘している。

(3)目的税(一般社会税)

消費税を現行の公費部分に充当し、一般社会税(課税ベースの広い所得税)を制度間の財政調整に用いることが良いのではないかという意見がある。この考えでは、個人が政府に対して所得比例の社会保険税を払い、これを制度間の財政調整に充てる。再分配に用いる財源として、「社会保障目的の所得課税(社会連帯税)」を創設するというものである。課税対象は正規雇用の所得に限定せず、金融所得や公的年金等所得も課税対象とすることによって、能力に応じた負担にできるというメリットがある。

このような制度としてフランスの社会連帯税がある。社会連帯税は幅広い所得が課税ベースとなっており、フラット税的性格が強いため、経済活動を阻害しにくいというメリットがある。ただしフランスでは、所得税に対する歴史的な反感があり源泉徴収できない、課税ベースが限定されている等の状況の中で、第二の所得税として社会連帯税が出てきたという日本と異なる事情がある。

現実問題として公費については穴が空いているが、消費税を 10%に引き上げることさえ苦労したわが国で、社会保険料を租税化して租税法律主義の対象にしてしまうと、政治的に引き上げられるのかという問題がある。このため、社会保険料の租税代替化はわが国では難しいと思われる。

なお、後期高齢者医療費の増加のために特定財源的な税「医療特定財源」を創設する提案もある(例;砂糖税、肥満税など)。「骨太の方針 2018」では、「真に必要な財政需要の増加に対応するため、制度改革により恒久的な歳入増を確保する場合、歳出改革の取組に当たって考慮する」と明記されており、財務省が特定財源的な税を承認しているとも考えられる。こうした特定財源的な税についても検討の余地があるだろう。

(4)税財源の比較

以上の議論を踏まえて、①消費税、②所得税、③目的税(一般社会税)について租税原則に照らし整理を行う(図表参照)。

まず、垂直的公平性の観点からは、所得税もしくは目的税(一般社会税)が優れている。累進性があるという意味では所得税の方が垂直的公平性は高いが、目的税(一般社会税)は課税ベースの広いフラット税という強みがある。

水平的公平性という面においては消費税が最も優れている。次いで課税ベースの広い目的税(一般社会税)が優れている。

世代間の公平性についても消費税が最も優れており、次いで課税ベースの広い目的税(一般社会税)が優れている。所得税には数多くの控除があり、資産の捕捉も不十分であるため、世代間公平性の低い税制となっている。

経済活動への影響においては、所得税や一般社会税は経済成長を阻害すると指摘されており、消費税はこれらよりも経済成長を阻害しないため、最も適していると考えられる。徴収費用についても、消費税が最も低い。

このように、さまざまな観点から税財源としての適格性を検討すると、多くの面で消費税の優位性を指摘できる。その次に優位性のある税が目的税(一般社会税)である。現実には様々な税財源を組み合わせていくことも考えられる。

健保連の主張が入っているため鵜吞みにはできませんが、それなりに面白い資料だと思いませんか?それともあんまりそうは思わない??まぁ普通の人はそうですよね・・・・でも自分にとっては一級品の資料だと思っていますよ。

2021年11月からクリニックから徒歩五分の場所でホスピス併設住宅開始しました!!→こちらのHPとこちらをどうぞ!

2021年上半期~過去の当院の診療実績→こちらをどうぞ!

おすすめ過去ブログのまとめをみたい方→こちらをどうぞ!

当院及びさっぽろみなみホームケアクリニックでは常勤医、非常勤医を募集しています→こちらをどうぞ!

札幌で在宅医療、在宅緩和ケアなどの訪問看護、地域密着型の外来看護をしたい看護師さん募集しています→こちらをどうぞ!

さっぽろみなみホームケアクリニックでも訪問看護ステーション始めました。南区で訪問看護したい看護師さん募集中→こちらをどうぞ!